作者:阿邦0504

來源:債市邦

有朋友問阿邦近期沒怎么談債市,是不是有點(diǎn)“不務(wù)正業(yè)”的意思。

實(shí)話說,最近債市確實(shí)是處于一個“垃圾時(shí)間”。市場處于政策真空期,價(jià)格隨機(jī)漫步,波動極小,既沒有趨勢性行情,也沒有像樣的回調(diào)。

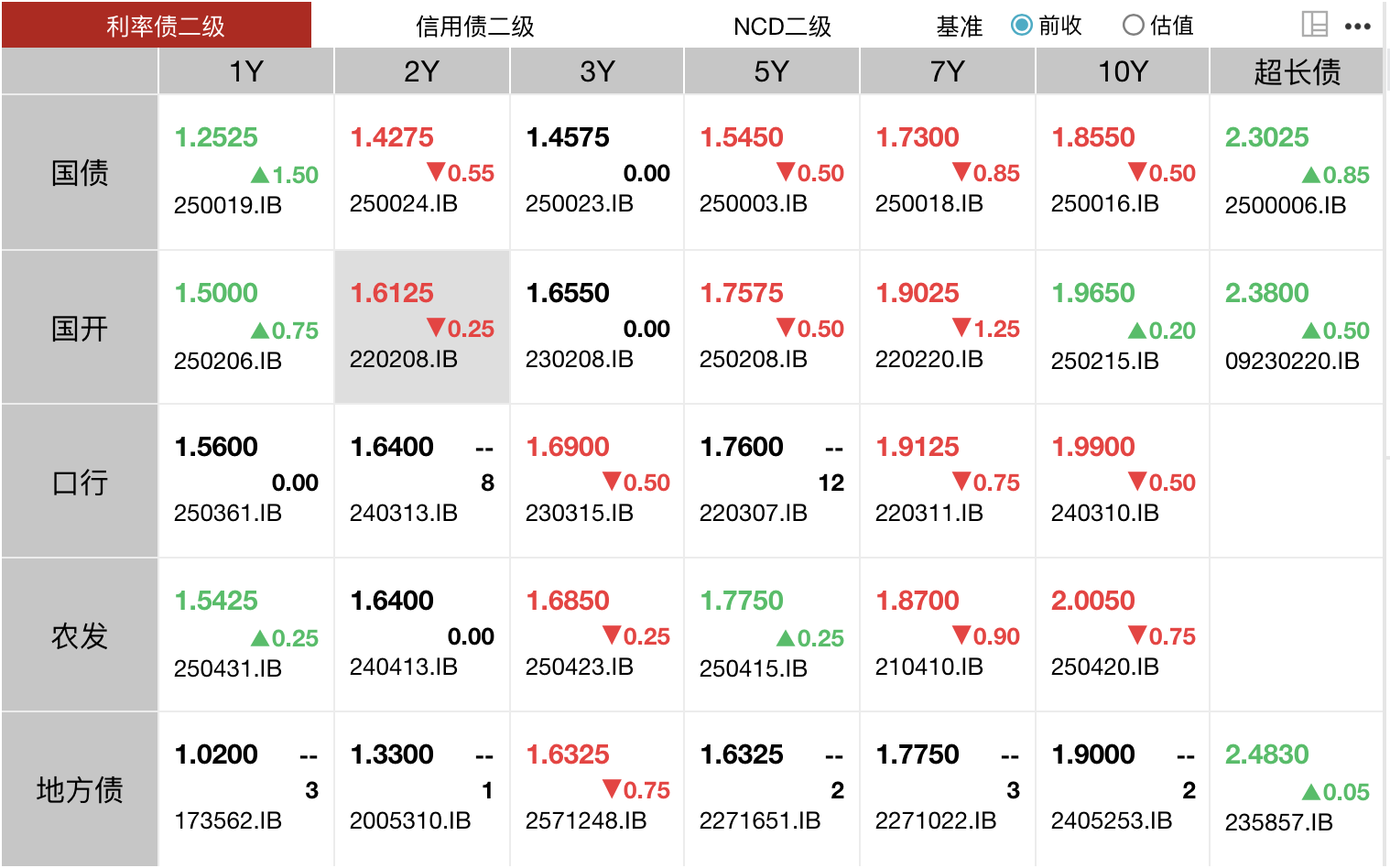

對于債市策略,我們的應(yīng)對保持不變:在趨勢明朗之前,堅(jiān)決不碰超長債,繼續(xù)維持中短久期+套息的防守策略。

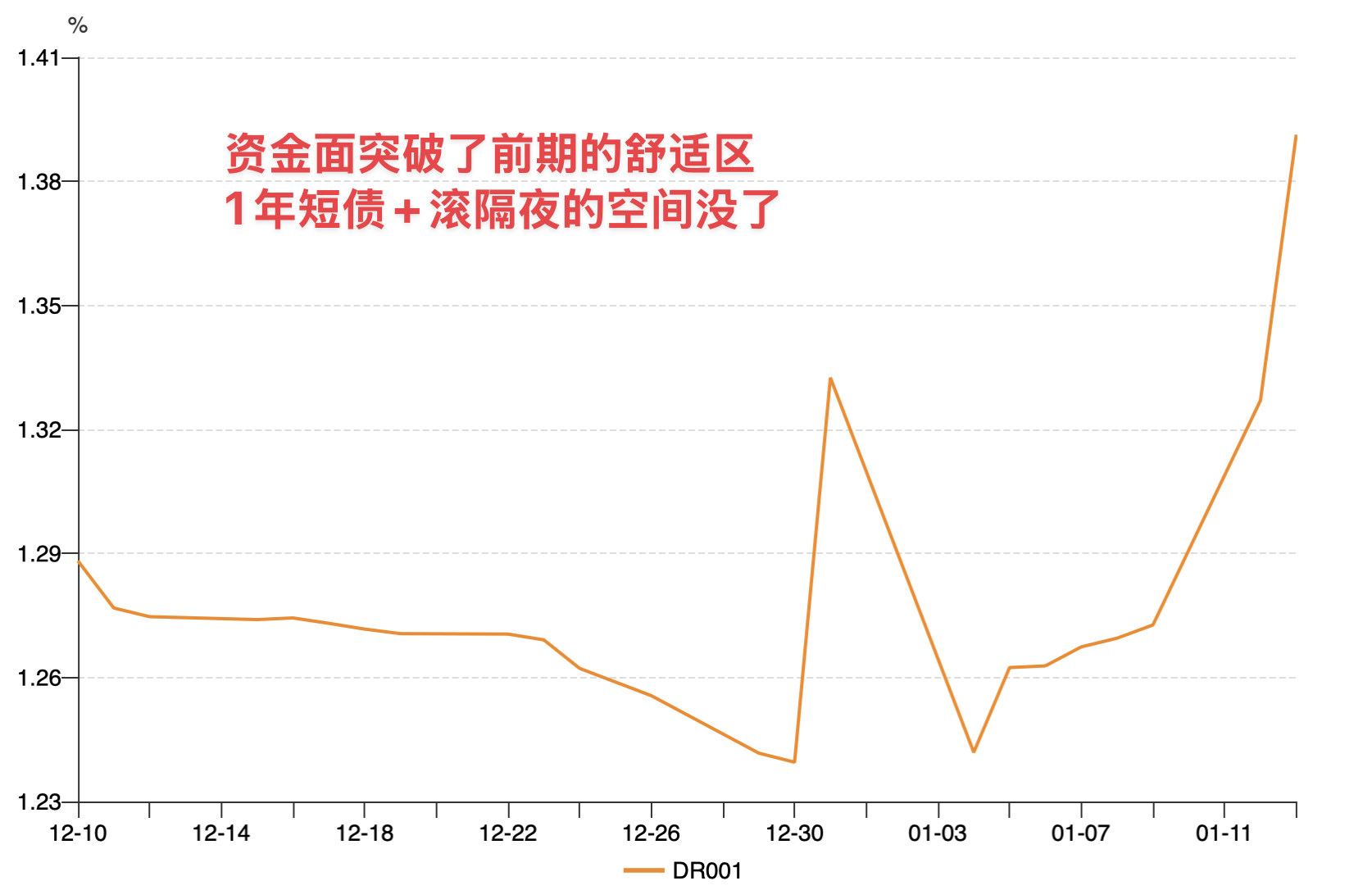

不過,這種平靜這兩天被打破了。隨著股市的火熱以及央行收回流動性,資金面一下子緊張起來。

DR001利率的回升,直接把短債的套息空間給壓縮沒了,做債的兄弟們,現(xiàn)在可能“躺平吃票息”反而是最優(yōu)解。

現(xiàn)在的市場焦點(diǎn),全在股市這邊。

今天大A的交易額逼近4萬億,續(xù)創(chuàng)新高。

上午漲勢如虹,眼瞅著就要收復(fù)失地,結(jié)果中午被一則重磅消息“閃了一下腰”。

但趁著中午休市,滬深北交易所同步宣布:將融資保證金最低比例從80%上調(diào)至100%。

這一消息直接導(dǎo)致下午開盤后指數(shù)“咣嘰”一聲跳水。

為什么市場會有這么大的反響?阿邦今天就結(jié)合歷史,跟大伙兒聊聊這背后的邏輯。

一、為什么要現(xiàn)在出手?

融資保證金比例提升至100%,通俗點(diǎn)說,就是以前你借錢炒股,杠桿能加到1.25倍,現(xiàn)在只能加到1倍了。這直接抑制了新增融資資金的入市規(guī)模。

截至2026年1月13日,全市場融資余額已經(jīng)攀升至2.68萬億元。特別是1月6日至12日這短短一周,融資余額單周凈流入超857億元。

開年以來,資金“跑步進(jìn)場”的節(jié)奏太快了,尤其是散戶加杠桿的情緒極其高漲。可以說,之前的“開門紅”和連陽行情,離不開兩融資金的大力助推。

但正所謂福兮禍之所伏,加杠桿的時(shí)候有多爽,去杠桿的時(shí)候就有多痛。

所以,當(dāng)看到開年以來兩融資金再次呈現(xiàn)爆發(fā)式增長,監(jiān)管那邊的紅燈就已經(jīng)亮了。與其等到兩融破3萬億、風(fēng)險(xiǎn)失控時(shí)再暴力去杠桿,不如現(xiàn)在通過調(diào)整保證金比例,給市場來個“點(diǎn)剎”。

這是抑制市場暴漲暴跌的未雨綢繆之舉,也是落實(shí)“跨周期調(diào)控”的具體體現(xiàn)。在這個時(shí)間點(diǎn)出手,必須要給村子里的領(lǐng)導(dǎo)們點(diǎn)個贊。

二、 2015年那場“杠桿牛”與“去杠桿”之痛

為什么市場一聽到“上調(diào)融資保證金”,膝蓋就忍不住發(fā)軟?

因?yàn)?015年的那場“杠桿牛”及其后的慘烈崩塌,給經(jīng)歷過的人留下了太深的心理陰影。我們不妨把時(shí)鐘撥回11年前。

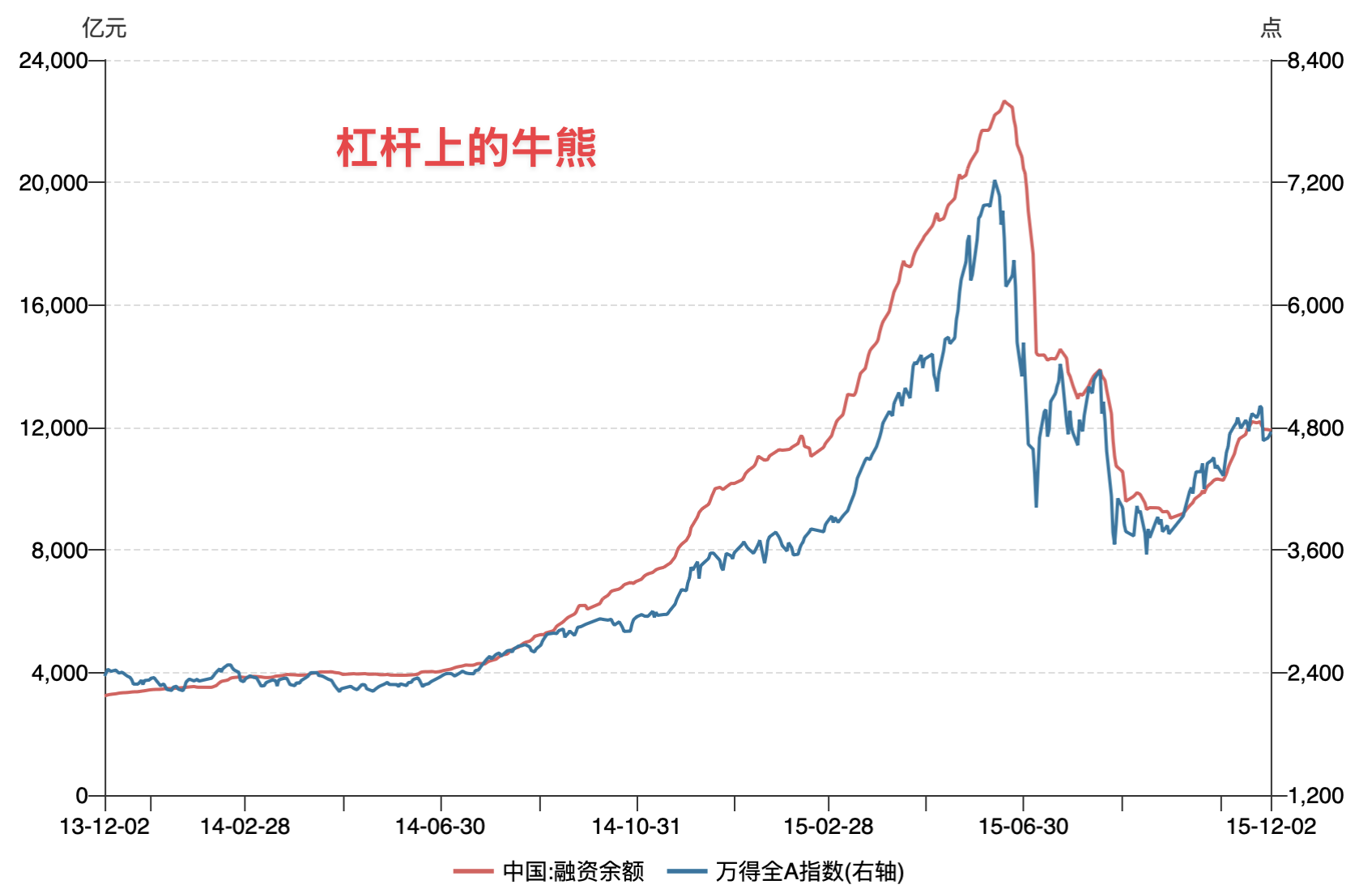

第一,那是瘋狂的杠桿盛宴。

2015年上半年,在“改革牛”的旗號下,A股上演了一場狂飆突進(jìn)的杠桿盛宴。上證指數(shù)短短半年從3200點(diǎn)干到了5178點(diǎn)。

這背后是杠桿資金的瘋狂涌入,場內(nèi)融資余額從1萬億飆升至峰值的2.27萬億,占流通市值的比例高達(dá)4.0%。

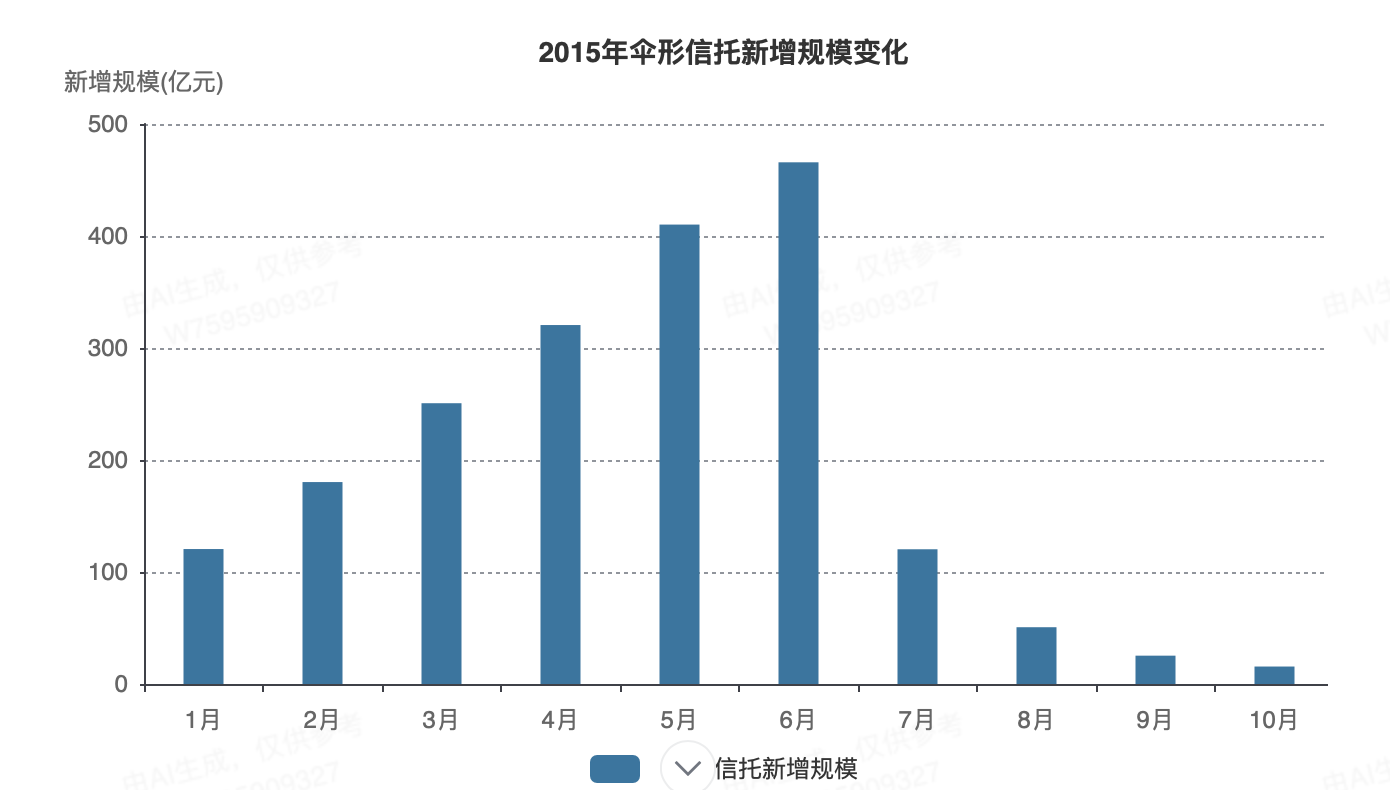

但這還不是最可怕的。當(dāng)年最瘋狂的是場外配資——傘形信托和HOMS系統(tǒng)。

那時(shí)候,場外資金通過信托通道,結(jié)構(gòu)化放大杠桿,2000億-3000億的劣后資金撬動了萬億級別的入市資金。

散戶通過HOMS系統(tǒng)分倉,不僅杠桿倍數(shù)極高,而且隱蔽性極強(qiáng),監(jiān)管層甚至一度摸不清底數(shù)。

第二,是流動性黑洞與“千股跌停”。

泡沫破裂的聲音總是清脆而殘酷。2015年6月中旬,隨著監(jiān)管層開始清查場外配資,嚴(yán)禁HOMS等系統(tǒng)接入,去杠桿的“第一張多米諾骨牌”被推倒了。

市場瞬間從“瘋牛”變成了“瘋熊”。融資盤開始踩踏式出逃,但最絕望的是流動性枯竭。

7月7日,兩市跌停股票達(dá)1753只,想賣都賣不掉;7月8日,大量上市公司為了避險(xiǎn)申請停牌,剩下的股票繼續(xù)跌停,市場成交額極度萎縮。

融資余額在兩個月內(nèi)直接腰斬,無數(shù)高杠桿的賬戶瞬間歸零。

第三,是當(dāng)年的政策印記。

為了穩(wěn)住市場,當(dāng)年的村里也是操碎了心。

2015年11月,將融資保證金比例從50%上調(diào)至100%。這一招在當(dāng)時(shí)是為了防止市場企穩(wěn)后杠桿再次失控,徹底掐斷“瘋牛”復(fù)燃的火苗。

這也是為什么今天下午市場反應(yīng)如此劇烈的原因——大家看到了同樣的政策工具,本能地聯(lián)想到了當(dāng)年的那場劇痛。

三、這次不一樣:從“一刀切”到“精準(zhǔn)控溫”

很多老股民看到“上調(diào)保證金”這幾個字,PTSD立刻就犯了,本能地聯(lián)想到2015年的慘劇。

但阿邦要說的是,雖然都在去杠桿,但這一次的市場環(huán)境和監(jiān)管手法,已經(jīng)發(fā)生了本質(zhì)的進(jìn)化。

如果只盯著政策工具本身,就會犯了刻舟求劍的錯誤。

一是杠桿的“主戰(zhàn)場”變了。

回顧2015年,那場危機(jī)的真正元兇,并不是場內(nèi)這點(diǎn)融資融券,而是野蠻生長的場外配資。

那時(shí)候場內(nèi)兩融價(jià)格奇貴,8.6%的年化是標(biāo)配,而場外的信用貸可能只有5%的利率。當(dāng)年這個價(jià)格其實(shí)是有失公允的,你場內(nèi)兩融有抵押品,風(fēng)險(xiǎn)是要低于信用貸的,但利率卻要更高,屬于是利率定價(jià)失效了。

今天看集思錄一位朋友分享的截圖,現(xiàn)在兩融價(jià)格已經(jīng)降到2.68%了,比3%左右的消費(fèi)貸要低。屬于央行在三季度貨幣政策報(bào)告專欄里面提到的不同金融產(chǎn)品利率比價(jià)的正常體現(xiàn)了,說明咱們金融市場的利率定價(jià)也是越來越完善了。

回想起2015年的時(shí)候監(jiān)管領(lǐng)導(dǎo)真的不容易,又要看兩融、又要分析消費(fèi)貸,還要看傘形信托的動向,橫跨券商、銀行和信托三大融資主體。

當(dāng)年清理場外配資時(shí),不得不采取切斷端口等強(qiáng)硬手段。這種清理是沒辦法進(jìn)行“新老劃斷”的,難以避免去杠桿過程中的恐慌性拋盤。

反觀如今,經(jīng)過多年的整治,A股的杠桿結(jié)構(gòu)已經(jīng)非常透明。大規(guī)模的非法場外配資基本絕跡,剩下的主要是處于嚴(yán)密監(jiān)控下的場內(nèi)兩融。

監(jiān)管層只需要盯著屏幕上的數(shù)據(jù),動用調(diào)整保證金比例這個市場化的“總閥門”,就能實(shí)現(xiàn)精準(zhǔn)調(diào)控。

二是監(jiān)管藝術(shù)的是時(shí)機(jī)與力度的拿捏。

2015年11月出臺政策時(shí),最慘烈的股災(zāi)已經(jīng)過去,市場信心已是一片廢墟。那更像是一種“亡羊補(bǔ)牢”式的災(zāi)后防范措施,對當(dāng)時(shí)市場的穩(wěn)定作用有限。

而在如今,監(jiān)管層是在市場剛剛熱起來、融資客情緒高漲、但尚未達(dá)到全面瘋狂失控的階段,提前出手進(jìn)行“點(diǎn)剎”。在上漲趨勢中進(jìn)行溫和的、帶有新老劃斷的調(diào)節(jié),是典型的“未雨綢繆”,是為了平滑預(yù)期,防止市場走向另一個極端。

2015年我們經(jīng)歷的是一場針對場外不可控杠桿的事后清場;而今天我們面對的,是一次針對場內(nèi)可控杠桿的事前“精準(zhǔn)控溫”。這體現(xiàn)了監(jiān)管智慧的成熟與進(jìn)步。

四、對市場的影響:短空長多

短期來看,利空是客觀存在的。

今天的急跌是情緒的第一反應(yīng)。從行業(yè)來看,近期融資凈買入最多的電子元件、通信設(shè)備、電氣部件等熱門科技板塊,短期內(nèi)面臨的資金退潮壓力最大。那些依賴融資炒作、缺乏業(yè)績支撐的題材股,可能會出現(xiàn)階段性回調(diào)。

長期來看,這是為了“慢牛”。

回顧歷史,2023年8月保證金比例從100%下調(diào)至80%后,市場活躍度明顯提升。此次回調(diào)至100%,實(shí)則是回歸常態(tài)化的審慎監(jiān)管。

當(dāng)前融資余額占流通市值比例為2.0%,雖然高于去年,但遠(yuǎn)低于2015年峰值。適度控制杠桿,有助于減少因融資爆倉引發(fā)的波動,把“瘋牛”勒住,才有可能走出更健康的“慢牛”。

五、 一點(diǎn)建議

這次股市調(diào)整更像是一次“倒車接人”,通過時(shí)間換空間,把不堅(jiān)定的籌碼清洗出去。

咱們做債的朋友,最近是被股市的“吸血效應(yīng)”搞得很難受。現(xiàn)在股市降溫,部分避險(xiǎn)資金可能會回流債市,尤其是對于流動性較好的利率債和高等級信用債來說,短期內(nèi)會形成支撐。

股市那邊,把高杠桿的倉位降下來,把純題材炒作的標(biāo)的換成有業(yè)績支撐的核心資產(chǎn);

債市這邊,利用資金回流的窗口期,拿穩(wěn)中短端票息,耐心等待市場情緒平復(fù)后的新方向。

在市場從狂熱回歸理性的過程中,管住手、看清路,比什么都重要。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“債市邦”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 給快牛降降溫~別怕,這次不是2015年

債市邦

債市邦